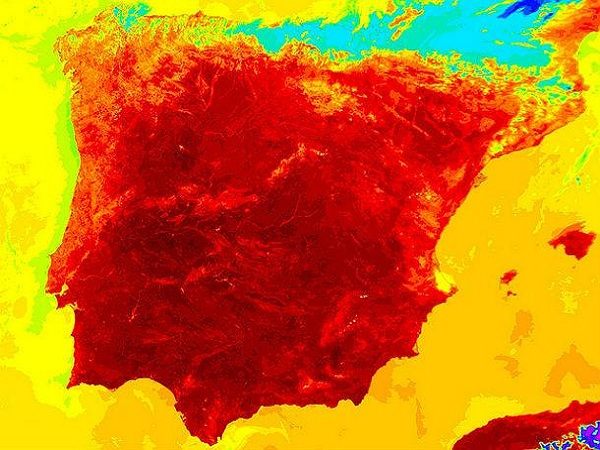

Rendimento Bonos spagnoli schizzato alle stelle! Moody’s declassa l’Italia ed ora anche la Spagna, portando il rendimento Bonos spagnoli ad interesse record per chi intende investire. L’agenzia di rating ha declassato la Spagna a BBB+. Risultato: ben 7,6% è l’interesse applicato ai titoli dello stato spagnolo. Chi intende investire trova un piatto molto ricco, mentre 11 banche spagnole sono al capolinea e la Spagna fa pressioni sull’UE per i nuovi bond, mai completamente accettati dalla Germania. Come influenzerà il rendimento Bonos spagnoli sui titoli di stato italiani?

Rendimento Bonos spagnoli schizzato alle stelle! Moody’s declassa l’Italia ed ora anche la Spagna, portando il rendimento Bonos spagnoli ad interesse record per chi intende investire. L’agenzia di rating ha declassato la Spagna a BBB+. Risultato: ben 7,6% è l’interesse applicato ai titoli dello stato spagnolo. Chi intende investire trova un piatto molto ricco, mentre 11 banche spagnole sono al capolinea e la Spagna fa pressioni sull’UE per i nuovi bond, mai completamente accettati dalla Germania. Come influenzerà il rendimento Bonos spagnoli sui titoli di stato italiani?

titoli

Moody’s declassa l’Italia

Moody’s declassa l’Italia: ancora un risultato negativo per il nostro stato e per il Governo dal punto di vista dell’Economia. Moody’s declassa l’Italia a poche ore dall’asta dei nuovi titoli di stato italiani. Un declassamento sul Mercato internazionale in questo periodo di crisi economica ha portato nei mesi scorsi ad un aumento dello spread e all’aumento del tasso di interesse applicato dalle banche, ma non solo. Se Moody’s declassa l’Italia, l’intento è di dimostrare come il nostro stato sia pari alla Grecia: non dare i nostri titoli di stato per buoni con il declassamento significa ridurci in bancarotta. Questa volta, però, è intervenuta l’UE…

Moody’s declassa l’Italia: ancora un risultato negativo per il nostro stato e per il Governo dal punto di vista dell’Economia. Moody’s declassa l’Italia a poche ore dall’asta dei nuovi titoli di stato italiani. Un declassamento sul Mercato internazionale in questo periodo di crisi economica ha portato nei mesi scorsi ad un aumento dello spread e all’aumento del tasso di interesse applicato dalle banche, ma non solo. Se Moody’s declassa l’Italia, l’intento è di dimostrare come il nostro stato sia pari alla Grecia: non dare i nostri titoli di stato per buoni con il declassamento significa ridurci in bancarotta. Questa volta, però, è intervenuta l’UE…

Buoni fruttiferi postali indicizzati all'inflazione italiana

Buoni fruttiferi postali indicizzati all’inflazione italiana, sono noti come BTP Italia: si tratta di investire capitali in azioni direttamente presso gli uffici di Poste Italiane. Si tratta di un modo di investire in titoli di stato per affrontare la crisi economica presente in Italia, con la sicurezza non solo di un rendimento per dei titoli che prevedono di vincolare i contanti degli italiani per 10 anni, ma anche con l’opportunità di garantire il nostro investimento rapportandolo agli indici ISTAT sia per quanto riguarda l’inflazione che la deflazione. Vediamo nei dettagli le opportunità offerte dai buoni fruttiferi postali indicizzati all’inflazione italiana.

Buoni fruttiferi postali indicizzati all’inflazione italiana, sono noti come BTP Italia: si tratta di investire capitali in azioni direttamente presso gli uffici di Poste Italiane. Si tratta di un modo di investire in titoli di stato per affrontare la crisi economica presente in Italia, con la sicurezza non solo di un rendimento per dei titoli che prevedono di vincolare i contanti degli italiani per 10 anni, ma anche con l’opportunità di garantire il nostro investimento rapportandolo agli indici ISTAT sia per quanto riguarda l’inflazione che la deflazione. Vediamo nei dettagli le opportunità offerte dai buoni fruttiferi postali indicizzati all’inflazione italiana.

Bolla dei derivati

Bolla dei derivati: parliamo del frutto diretto della crisi economica sul mercato finanziario, sfruttata da esperti del Forex in grado di investire e disinvestire nel giro di pochissimi secondi direttamente online. La bolla sui derivati è infatti un aumento vertiginoso nel prezzo di acquisto di questo tra gli strumenti finanziari offerti dal Mercato non dipendente dal rendimento o dalla scarsa sicurezza relativa ai titoli che subiscono la bolla dei derivati, ma che si verificano in situazioni di crisi economica e di stagnazione dell’Economia in genere in maniera ciclica.

Bolla dei derivati: parliamo del frutto diretto della crisi economica sul mercato finanziario, sfruttata da esperti del Forex in grado di investire e disinvestire nel giro di pochissimi secondi direttamente online. La bolla sui derivati è infatti un aumento vertiginoso nel prezzo di acquisto di questo tra gli strumenti finanziari offerti dal Mercato non dipendente dal rendimento o dalla scarsa sicurezza relativa ai titoli che subiscono la bolla dei derivati, ma che si verificano in situazioni di crisi economica e di stagnazione dell’Economia in genere in maniera ciclica.

Investimenti semestrali

Investimenti semestrali: parliamo a chi vuole investire capitali in azioni senza dover aspettare un anno per ottenerne un rendimento redditizio. Infatti, la crisi finanziari ha costretto gli italiani a ridurre le modalità di risparmio e di investimento e questo sconsiglia chi vorrebbe investire capitali in azioni a lungo termine. Gli investimenti semestrali rappresentano quindi un’ottima risposta, purché gli italiani sappiano scegliere bene. Al momento gli investimenti semestrali più redditizi in termini di rendimento sono i BOT, titoli di stato che avevano subìto un lieve calo negli ultimi tempi. Come mai? Perché vale la pena di investire capitali in azioni di questo tipo?

Investimenti semestrali: parliamo a chi vuole investire capitali in azioni senza dover aspettare un anno per ottenerne un rendimento redditizio. Infatti, la crisi finanziari ha costretto gli italiani a ridurre le modalità di risparmio e di investimento e questo sconsiglia chi vorrebbe investire capitali in azioni a lungo termine. Gli investimenti semestrali rappresentano quindi un’ottima risposta, purché gli italiani sappiano scegliere bene. Al momento gli investimenti semestrali più redditizi in termini di rendimento sono i BOT, titoli di stato che avevano subìto un lieve calo negli ultimi tempi. Come mai? Perché vale la pena di investire capitali in azioni di questo tipo?

Grafici Borsa italiana

Grafici Borsa italiana: si tratta della rappresentazione grafica degli indici del mercato libero azionario. Anche se il Mercato è in crisi economica, non è detto che non ci sia la possibilità di rendimento per chi intende investire capitali in azioni o obbligazioni, o semplicemente in titoli di stato. I grafici Borsa italiana servono quindi ad aprirci nuove possibilità di Mercato in un modo di investire capitali in azioni sempre più legato al mondo online e sempre più vicino al mercato libero globale. Ecco, allora, dove trovare i grafici Borsa italiana!

Grafici Borsa italiana: si tratta della rappresentazione grafica degli indici del mercato libero azionario. Anche se il Mercato è in crisi economica, non è detto che non ci sia la possibilità di rendimento per chi intende investire capitali in azioni o obbligazioni, o semplicemente in titoli di stato. I grafici Borsa italiana servono quindi ad aprirci nuove possibilità di Mercato in un modo di investire capitali in azioni sempre più legato al mondo online e sempre più vicino al mercato libero globale. Ecco, allora, dove trovare i grafici Borsa italiana!

Rischi BTP Italia

Rischi BTP Italia: parliamo dei nuovi titoli di stato emessi dal Governo per far fronte alla crisi economica e per consentire agli italiani di investire i loro risparmi nello stato senza dover spendere cifre esorbitanti. I rischi BTP Italia sono inferiori ai titoli di stato finora emessi sul Mercato: parliamo di un modo di investire diverso. Infatti, se è vero che questi titoli di stato avranno una durata di quattro anni, fino al 2016, è anche vero che lo stato pagherà il rendimento in cedole ogni sei mesi, consentendo agli italiani di fronteggiare la crisi economica anche se lo stato ha preso in carico i propri risparmi.

Rischi BTP Italia: parliamo dei nuovi titoli di stato emessi dal Governo per far fronte alla crisi economica e per consentire agli italiani di investire i loro risparmi nello stato senza dover spendere cifre esorbitanti. I rischi BTP Italia sono inferiori ai titoli di stato finora emessi sul Mercato: parliamo di un modo di investire diverso. Infatti, se è vero che questi titoli di stato avranno una durata di quattro anni, fino al 2016, è anche vero che lo stato pagherà il rendimento in cedole ogni sei mesi, consentendo agli italiani di fronteggiare la crisi economica anche se lo stato ha preso in carico i propri risparmi.

La monetizzazione del debito pubblico

La monetizzazione del debito pubblico è un’operazione effettuata dalla banca dello stato: si tratta di emettere nuovi contanti in circolo per pagare il proprio debito pregresso, non pagando l’interesse. In questo modo lo stato svaluta i suoi contanti e può pagare con calma il suo debito, vedendosi ridurre l’interesse applicato. Per questo la monetizzazione del debito pubblico viene chiamata in Economia anche monetizzazione del deficit. Oggi, però, lo stato non può emettere contanti da solo, per l’unione economica, deve richiedere l’emissione di nuovi contanti alla BCE, attraverso l’acquisto di titoli di stato di debito (cosa che Draghi ha già fatto per l’Italia una volta entrato alla BCE). In pratica, la BCE paga il nostro debito attraverso la monetizzazione del debito pubblico con un tasso di interesse agevolato per l’Italia e noi emettiamo nuovi contanti sul Mercato in piena crisi economica.

La monetizzazione del debito pubblico è un’operazione effettuata dalla banca dello stato: si tratta di emettere nuovi contanti in circolo per pagare il proprio debito pregresso, non pagando l’interesse. In questo modo lo stato svaluta i suoi contanti e può pagare con calma il suo debito, vedendosi ridurre l’interesse applicato. Per questo la monetizzazione del debito pubblico viene chiamata in Economia anche monetizzazione del deficit. Oggi, però, lo stato non può emettere contanti da solo, per l’unione economica, deve richiedere l’emissione di nuovi contanti alla BCE, attraverso l’acquisto di titoli di stato di debito (cosa che Draghi ha già fatto per l’Italia una volta entrato alla BCE). In pratica, la BCE paga il nostro debito attraverso la monetizzazione del debito pubblico con un tasso di interesse agevolato per l’Italia e noi emettiamo nuovi contanti sul Mercato in piena crisi economica.

Le tasse su rendite finanziarie

Le tasse su rendite finanziarie sono il contributo che lo stato chiede agli italiani e non che, in questo periodo di crisi finanziaria, hanno deciso di investire dei contanti nel nostro Paese. Le tasse su rendite finanziarie sono una novità in senso negativo, perché il Mercato e la borsa italiani rischiano così di perdere obbligazioni preziose. Si tratta di contanti che, con le tasse su rendite finanziarie, rischiano di passare nelle mani di altri Paesi europei. In più, se si vuole favorire chi intende investire su di noi, il minimo doveva essere con la crisi finanziaria, l’uso di tasse su rendite finanziarie almeno ridotte della metà in un Mercato sempre più globale. Invece, tra i titoli di stato e le obbligazioni la differenza della percentuale applicata sulle tasse su rendite finanziarie è del 7,50%, vicino al rendimento dei titoli di stato stessi.

Le tasse su rendite finanziarie sono il contributo che lo stato chiede agli italiani e non che, in questo periodo di crisi finanziaria, hanno deciso di investire dei contanti nel nostro Paese. Le tasse su rendite finanziarie sono una novità in senso negativo, perché il Mercato e la borsa italiani rischiano così di perdere obbligazioni preziose. Si tratta di contanti che, con le tasse su rendite finanziarie, rischiano di passare nelle mani di altri Paesi europei. In più, se si vuole favorire chi intende investire su di noi, il minimo doveva essere con la crisi finanziaria, l’uso di tasse su rendite finanziarie almeno ridotte della metà in un Mercato sempre più globale. Invece, tra i titoli di stato e le obbligazioni la differenza della percentuale applicata sulle tasse su rendite finanziarie è del 7,50%, vicino al rendimento dei titoli di stato stessi.

Spread Btp Bund 2012

Spread Btp Bund 2012: le previsioni in borsa che inizialmente avevano fatto sperare per i nostri titoli di stato lascia il posto ad una crisi finanziaria che si ripercuote anche sul Mercato di tutti i giorni e che sembra non finire mai. Infatti, nonostante i vari tipi di Manovra (tre solo nel 2011), che avrebbero dovuto portare ad un extra-gettito per lo stato, la crisi finanziaria è lì, davanti ai nostri occhi, facendoci presente che lo Spread Btp Bund 2012 sarà un conto più salato di quello 2011. Lo dimostrano le banche, che hanno sfruttato l’aiuto offerto dalla BCE per aumentare la propria liquidità, invece di aiutare società e famiglie. Quali sono le previsioni per lo Spread Btp Bund 2012?

Spread Btp Bund 2012: le previsioni in borsa che inizialmente avevano fatto sperare per i nostri titoli di stato lascia il posto ad una crisi finanziaria che si ripercuote anche sul Mercato di tutti i giorni e che sembra non finire mai. Infatti, nonostante i vari tipi di Manovra (tre solo nel 2011), che avrebbero dovuto portare ad un extra-gettito per lo stato, la crisi finanziaria è lì, davanti ai nostri occhi, facendoci presente che lo Spread Btp Bund 2012 sarà un conto più salato di quello 2011. Lo dimostrano le banche, che hanno sfruttato l’aiuto offerto dalla BCE per aumentare la propria liquidità, invece di aiutare società e famiglie. Quali sono le previsioni per lo Spread Btp Bund 2012?